Оформление запроса на получение кредита посредством онлай-заявки является востребованным механизмом на рынке банковских и финансовых услуг. Зная эффективность и действенность такого канала продвижения кредитных продуктов, большинство крупных и известных банков предлагают своим клиентам заполнить электронную форму и получить кредит в одном из своих отделений.

Очень часто подача подобной заявки не освободит клиента от посещения отделения, в котором придется подписывать кредитный договор и получать заём на руки.

Но есть такие банковские учреждения, которые основной своей целью сделали удаленное банковское обслуживание, то есть после заполнения онлайн-формы и получения одобрения от банка, доставка необходимых документов и пластиковой карточки происходит в удобное для клиентов место.

Отличительные особенности подачи электронного запроса на кредит

Подача заявки на получение заемных средств посредством Интернета отличается рядом особенностей и обладает большим количеством преимуществ по сравнению с другими способами.

К главным характеристикам такого варианта оформления запроса на кредит принадлежат:

- Скорость принятия решения — после заполнения онлайн-формы банк принимает решение о выдаче ссуды в короткие сроки. Этот период может составлять от нескольких минут до 1 — 2 часов. В то время как, подавая запрос в отделение, клиент может ожидать несколько дней на ответ от банка.

- Удобство — физическое лицо может подать заявку на кредитование без отрыва от работы или не выходя из дома в удобное для него время.

- Не нужно тратить время на посещение отделения или стоять в очереди в отделении банка, ожидая, когда его сотрудник освободится, чтобы рассмотреть заявление.

- Возможность сразу же оформить запрос в несколько банковских учреждений. Благодаря такой особенности клиент сможет выбрать наиболее подходящие и выгодные для него условия получения займа.

- Безопасность передачи персональных данных — оформляя запрос на получение ссуды на сайте банка, можно не переживать о раскрытии персональной информации. Ведь все банковские учреждения используют серьезную защиту своих интернет-платформ, которая обеспечивает не только сохранность данных, но и не допускает перехват их мошенниками.

Заполнение онлайн-формы на получение заемных средств

Вид электронного запроса будет несколько отличаться в зависимости от некоторых факторов:

- Принадлежит ли потенциальный заемщик к постоянным или новым клиентам. Для действующий клиентов (физических лиц, которые уже сотрудничали с данным банком, например, открыли депозитный вклад или ранее брали кредит, получают заработную плату на пластиковые карточки в этом учреждении) используется упрощенная процедура подачи заявки на оформление кредита. Это происходит, поскольку уже имеется информация о заемщике, и банк с легкость сможет оценить платежеспособность клиента, не собирая при этом дополнительные данные. Для новых клиентов, которые впервые обратились в банк, такая процедура будет расширена, так как банк постарается получить как можно больше информации о физическом лице, чтобы быть уверенным в возврате ссудного капитала.

- Будет ли выдаваться кредит в отделении или доставка платежной карточки, с установленным кредитным лимитом, будет осуществлена на дом. Если предполагается удаленное обслуживание и доставка кредитного продукта по удобному для клиента адресу, тогда нужно будет заполнить максимальное количество информации. Если же заемщик будет посещать отделение для подписания договора кредитования, тогда форма будет укорочена, ведь недостающая информация может быть получена непосредственно перед подписанием документов.

- От вида кредитного продукта. Если клиент планирует потребительский кредит или кредитную карточку, то ему придется заполнять меньше информации, чем в случае выбора ипотечного кредитования. Это связано с тем, что большие суммы заемных средств, выдаваемых по ипотеке, потребуют от физического лица предоставления залогового имущества или поручителей, информация о которых должна быть внесена в электронную форму.

Весь процесс заполнения данных отличается простотой и понятностью. Обычно он не занимает много времени. Потенциальному заемщику придется потратить приблизительно от 2 до 5 минут, в зависимости от количества передаваемой информации.

После отправления заявки в банк, организация оценивает правильность и достоверность внесенных данных. Этот процесс может занять от нескольких минут до нескольких часов. В отдельных случаях процесс проверки может затянуться на 1 — 2 дня.

По итогам осуществленной проверки банк:

- связывается с заемщиком для уточнения необходимой информации, и впоследствии принимает окончательное решение;

- сразу же принимает положительное решение;

- отказывает в выдаче ссуды.

Сообщить о своем решении банковское учреждение может несколькими способами:

- с помощью ответного звонка;

- отправив СМС-сообщение;

- прислав письмо на электронную почту;

- уведомив в Личном кабинете Интернет-банка.

Данные, которые нужно указать в онлайн-форме

В зависимости от того, какую банк предлагает форму для заполнения, упрощенную или расширенную, будет отличаться объем информации, которую следует указать в заявке.

Упрощенная процедура предполагает внесение таких данных:

- фамилия, имя, отчество;

- величина ссуды, которую физическое лицо планирует получить;

- период, на который предполагается взять кредит;

- номер контактного телефона.

Получив такие данные, представитель банка свяжется с клиентом для уточнения информации, необходимой для выдачи ссуды.

Расширенная процедура имеет в виду указание следующей информации:

- Пол и дата рождения. Получив сведения о дате рождения, банк оценивает возрастную категорию, к которой принадлежит потенциальный заемщик. Во всех банках существует ограничение по возрасту, например, минимальный порог составляет 21 год, а максимальный — 68 лет к моменту завершения срока действия договора. То есть, если обратится человек в возрасте 18 лет или 70 лет, ему будет отказано в выдаче ссуды.

- Адрес, где клиент зарегистрирован и проживает. В некоторых банках есть ограничения по месту регистрации и проживания, то есть клиент должен жить только в том регионе, где присутствуют отделения этого банковского учреждения.

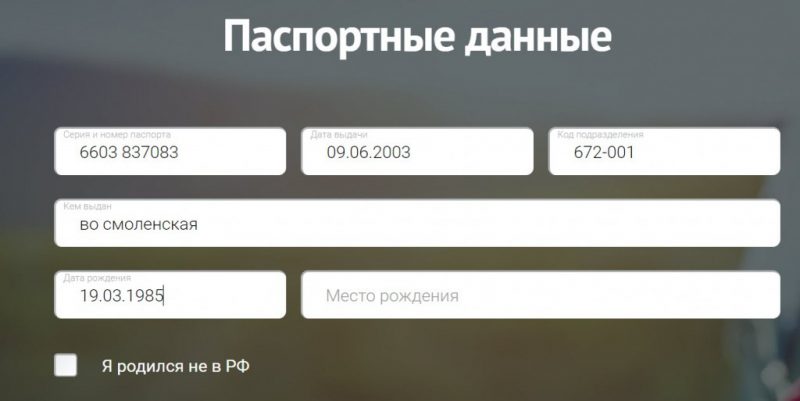

- Данные паспорта и ИНН (в случае наличия).

- Информация о работодателе:

- место, где человек работает;

- рабочий номер телефона;

- стаж на последнем месте трудоустройства и непрерывный рабочий стаж.

- Информация о ежемесячном доходе. Это может быть величина заработной платы или пенсии, другие источники дохода. Оптимальный вариант, если физическое лицо сможет подтвердить уровень платежеспособности соответствующей справкой.

- Наличие в собственности недвижимого имущества (например, загородный дом или квартира), или движимого имущества (например, автомобиль). Данное имущество может выступить в качестве залога и повлиять на увеличение суммы кредита.

- Присутствие дополнительной финансовой нагрузки, которая проявляется в действующих кредитах в других банках или наличии займов в иных финансовых учреждениях.

- Наличие несовершеннолетних детей или лиц, которые находятся на иждивении у потенциального заемщика.

- Семейное положение.

- Образование.

В заявке могут присутствовать:

- обязательные поля — зачастую они отмечены звездочкой или подсвечены. Проигнорировать их нельзя, так как без указания подобной информации, заявка не будет сохраняться, и ее нельзя будет передать на обработку в банк;

- необязательные поля — потенциальный заемщик может заполнять их по желанию. Указание дополнительной информации может повлиять на процентную ставку, которая будет установлена по займу, и другие параметры кредитования.

Как проверяется информация

Банковское учреждение тщательно проверяет данные, которые указывает клиент в онлайн-запросе. Очень важным параметром для проверки является кредитная история, то есть брал ли раньше человек займы и не нарушал ли сроки возврата заемных средств.

Тщательность проверки внесенной информации будет зависеть от того, на какую сумму кредита претендует физическое лицо.

Кроме электронных запросов в разнообразные базы данных, специалисты банковского учреждения осуществляют такую проверку:

- звонок работодателю для уточнения фактического трудоустройства, получаемой заработной платы и стажа работы;

- отслеживание активности в социальных сетях, например, подписки на разнообразные группы, друзей, фотографии;

- отправление запроса оператору мобильной связи, чтобы выяснить, в каком регионе производятся звонки и насколько исправно оплачивается мобильная связь;

- осуществление дополнительных запросов по принадлежащему имуществу в случае указания его в качестве залога.

Где подается электронная заявка на получение кредита

Подача электронной заявки на получение кредитных средств может быть осуществлено несколькими способами:

- посредством заполнения онлайн-формы на сайте банка;

- с помощью указания данных на специализированных интернет-ресурсах по кредитам, которые содержат информацию о различных банковских и финансовых учреждениях;

- переход с интернет-портала о кредитовании на сайт банка.

Основным преимуществом указания данных на специальных сайтах является возможность сразу же оценить несколько кредитных программ от разных банков и небанковских организаций.Минусом использования подобных ресурсов является тот факт, что там может быть указана устаревшая или не совсем детализированная информация.

Сайт банка не имеет таких недочетов и предоставляет комплексную информацию по выбранной программе кредитования. К тому же, здесь может присутствовать дополнительная опция в виде онлайн-консультанта, который не только поможет в заполнении электронной формы, но и проконсультирует относительно выбранного кредита.

Подача заявки на предоставление кредитных средств в дистанционном режиме посредством Интернета приобретает большую популярность как среди банков, так и среди потенциальных клиентов. Банковские учреждения предлагают оформить ссуду без посещения отделений и сбора многочисленной документации, посредством внесения данных в электронную заявку.

Заполняя онлайн-форму и указывая достоверную информацию о себе и уровне своего дохода, потенциальный заемщик получает реальный шанс на оформление займа в банковском учреждении. При этом он тратит минимальное количество времени на внесение данных и получает ответ от банка в довольно сжатые сроки.